Mysteel月报:7月超高功率石墨电极市场或弱势震荡运行

Mysteel月报:7月超高功率石墨电极市场或弱势震荡运行

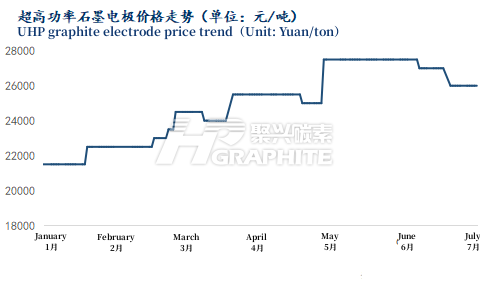

6月份超高功率石墨电极价格整体偏弱运行,累计降幅达1500元/吨,成交欠佳,高炉、电炉检修增加,利润倒挂显明,难以刺激成本高位下的超高功率石墨电极市场,7月份国内超高功率石墨电极市场将发生那些变化?笔者从以下几个方面进行一一阐述。

一、宏观——强刺激拉动经济稳步增长

1、努力实现社会发展目标

6月23日,习主席在金砖国工商论坛上明确指出:中国将加强宏观政策调节力度,采取更加有效的举措,努力实现全年经济社会发展目标。

2、高炉、电炉检修增加据

Mysteel统计,2022年6月国内多家钢厂发布检修计划。其中,检修时间极长的是武钢有限,计划于7月2日-11月30日对7#高炉进行年修150天,预计影响日均铁水产量约0.75万吨。

二、回顾——需求加压、被动走低

6月份,钢市整体低迷,钢材综合价格指数下跌了419个点,部分阶段甚而出现了断崖式下跌。不仅成品材跌的一塌糊涂,原燃料市场也一度走弱,煤炭、铁矿石、废钢价格指数均呈现下跌态势,钢材大跌成本之下,部分品种表现出近几年来的极大低谷,大形势影响之下,超高功率石墨电极市场价格难坚挺,从6月份的走势来看,超高功率石墨电极价格被迫表现出两次下调,累积下调幅度1500元/度,部分精炼上用的超高功率石墨电极由于技术指标要求一般,成交价格上甚而回归到了5月份的水平,前期的价格上调,涨了个“寂寞”,可见经济压力之下,终究难逃经济下行的压力,超高功率石墨电极市场也表现出了有价无市、被动调整的局面。

从江苏地区φ500超高功率石墨电极为例,截止于7月2日,超高功率石墨电极报价26000元/吨,月同比降1500元/吨,中小型厂家停产,大型企业调整石墨电极生产节奏,部分石墨电极产能转化成负极、石墨制品产能,石墨电极应对目前经济形式、下游需求不断调整之中。

三、成本——石油焦逆势而“涨”

6月份,国内低硫焦市场整体表现高位震荡运行,成为经济低迷中逆势而行的品种,6月底锦西低硫焦依然呈现上涨态势,月同比上涨400元/吨。负极方面虽然部分开始转向中硫焦市场,但是大部分用量是在未来预期之中,高端市场还是以低硫焦需求为主,所以造成低硫焦需求持续高位,并挤占了常规需求中30%的低硫焦产量,且未来需求还在持续增长中。

7月份,部分低硫焦厂家仍有检修计划,市场供应或存在继续缩小,低硫焦价格走势仍趋强。

石墨电极原料价格分析(单位∶元/吨) | |||

名称 | 规格 | 7月2日 | 月同比 |

石油焦 | 大庆1#A | 9000 | 0 |

石油焦 | 锦西1#B | 7400 | 400 |

针状焦 | 油系,锦州石化 | 14000 | 0 |

针状焦 | 煤系,山西宏特 | 13000 | 1000 |

煤沥青 | 高端 | 5900 | -200 |

四、需求——断崖式下跌、进入低谷期

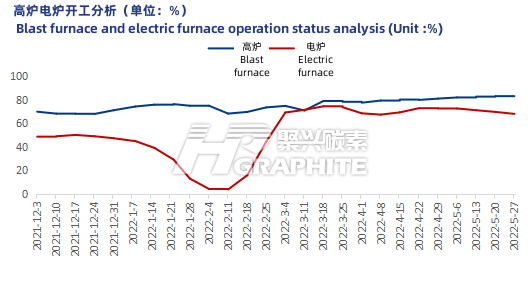

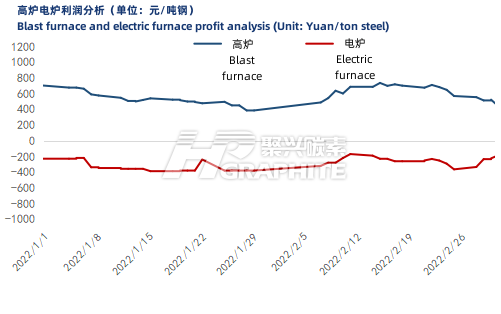

看主流钢市,高炉、电炉检修增加,显然低于去年同期。从国内高炉和电炉的开工情况来看,电炉开工下降较为显明,高炉开工80.79%,月同比降2.89%。电炉开工48.19%,月同比降18.11%。成材利润方面,高炉利润下降较为显明,高炉利润178.16元/吨钢,月同比降83.31元/吨钢,电炉亏损462.61元/吨钢,月同比增11.72元/吨钢。

6月钢铁市场,出现一波快速大幅下跌,市场近乎90%的企业亏损。对于7月钢铁市场,专家预计随着经济增长预期目标的重新树立,疫情管控政策的合理调整,各项政策开始逐步发力,钢材供需矛盾有望缓解,钢价有望出现震荡反弹。

五、7月市场展望——以“稳”为主

疫情逐步得到控制,经济活动加快恢复,带动需求回暖;助企纾困、保供稳价等政策逐渐显效,随着多举措提振市场需求,以及进一步畅通物流和产业链,减少制造业生产成本,钢市将加快恢复。需求端向好,供应端偏弱,成本支撑,7月份国内超高功率石墨电极市场弱势走势将缓解,市场或从博弈期过渡为修整期。对于石墨电极厂家而言适当减产、转产后将有助于价格稳定运行,而在交易环节,不要在低位杀价,注重品质,树立口碑,维护长期的合作关系尤其重要,所以整体看,虽然钢市需求低迷强烈,钢厂原材料采购减少成本在即,但是受利于石墨电极成本拉动,7月国内超高功率石墨电极市场或弱势盘整为主。关注我们,了解石墨电极市场更多报道。

没有找到相关结果

0 个回复