【石油焦】供需支撑一般,7月市场跌势开端

【石油焦】供需支撑一般,7月市场跌势开端

上半年国内石油焦市场交投弱势,国产资源供应虽有小幅降量,但随进口焦陆续到港;需求端市场入市心态谨慎,由于利润持续盈亏线上下浮动,企业采购积极性一般,对现货石油焦出货支撑乏力。下半年伊始石油焦市场供需失衡的局面依旧存在,下游观望情绪加重,石油焦价格再度不同程度走跌。

1. 出货承压,7月份石油焦价格再度走跌

数据来源:隆众资讯

市场价格统计分析,7月初国内石油焦价格再度下行应市,环比走跌0.2-44%,同比下滑3-17%。

低硫石油焦市场持续弱势交投,炼厂成交价格下行为主。中石油1#焦月底翻牌价格走跌100-150元/吨,7月份执行保价销售为主。中海油炼厂石油焦出货放缓,负极材料领域谨慎接货,炼厂焦价部分回调30-70元/吨。

中高硫石油焦出货表现不一,下游应用领域分化对石油焦价格整体影响较大。中硫石油焦目前仍以走铝用炭素市场为主,炼厂供应稳定,预焙阳极新一轮定价再度下滑,对石油焦出货稍有利空表现,石油焦价格随行走跌;负极储能领域需求支撑稳定,支撑沿江地区储能石油焦推涨30元/吨。高硫石油焦出货表现一般,随前期部分检修炼厂复产出焦,国产高硫焦供应继续增量,下游采购积极性欠佳,炼厂出货承压焦价环比走跌2-6%。

2.检修炼厂陆续开工,7月国产供应小幅提量

数据来源:隆众资讯

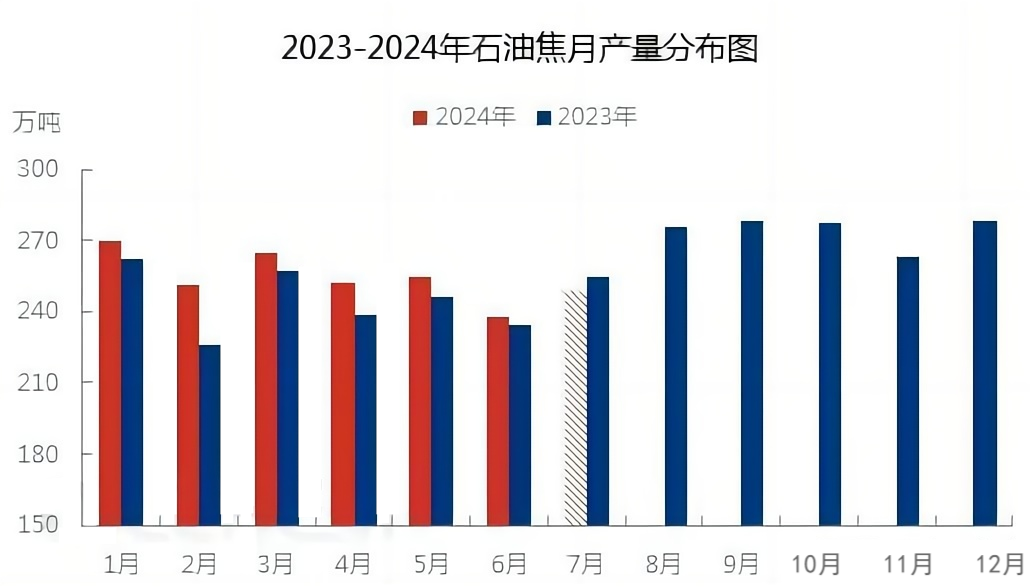

据市场调研统计,上半年国内石油焦总产量1551万吨,同比增幅达到5.9%。随着去年投产产能正常释放,加之2024年非检修大年,单月来看石油焦产量均高于去年同期。

据了解7月份有2家炼厂共计490万吨延 迟焦化装置预计停工检修,检修损失量5.6万吨左右;同时有6家炼厂共计810万吨延 迟焦化停工复产出焦,个别炼厂有提产动作,石油焦整体供应有增量表现,预计石油焦月产量或提高到250万吨左右,环比增幅5%左右。

3.需求端支撑乏力,下游部分开工仍存下滑预期

数据来源:隆众资讯

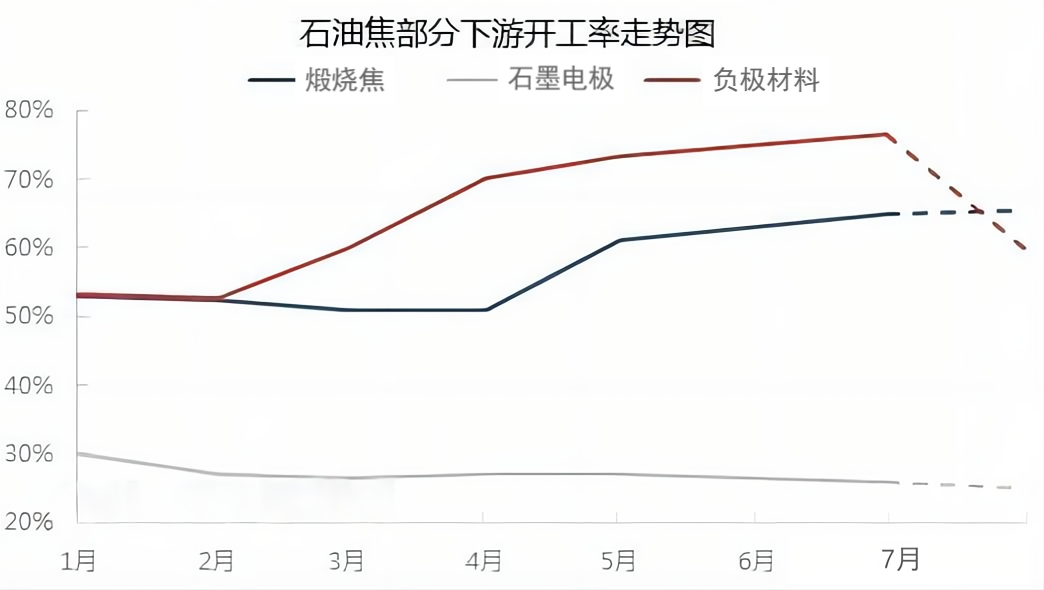

从下游开工表现来看,负极材料市场上半年整体表现尚可,企业按照订单合同生产,平均开工负荷在64.3%左右。但三季度开始终端市场需求不断缩减,头部企业新签单量减少,预计7月份开工负荷或下滑到60%左右,环比6月下降17个百分点左右。

煅烧焦市场两极走势显明,配套煅烧焦开工负荷维持在70%左右,终端电解铝企业交投良好,对煅烧企业出货仍有支撑。湖北一套煅烧装置6月底点火投产,7月份预计陆续正常出货,主供系统内子公司阳极使用。商用煅烧焦市场交投弱势,指标货煅烧焦生产利润持续收窄,普货煅烧焦签单减少,市场交投氛围不佳。预计7月份煅烧企业平均开工率维持在65.5%左右,主要为新投产及复产产能释放,拉高开工率上升0.5个百分点。

石墨电极市场持续弱势运行,终端电弧炉炼钢开工上升有限,原料价格再度走跌,石墨电极市场面临供需双弱阶段。预计7月份石墨电极企业多以维持低负荷运行,执行固有订单为主,开工负荷或下滑到25%左右。

4.利好支撑难寻,石油焦后市仍存弱势下行可能

数据来源:隆众资讯

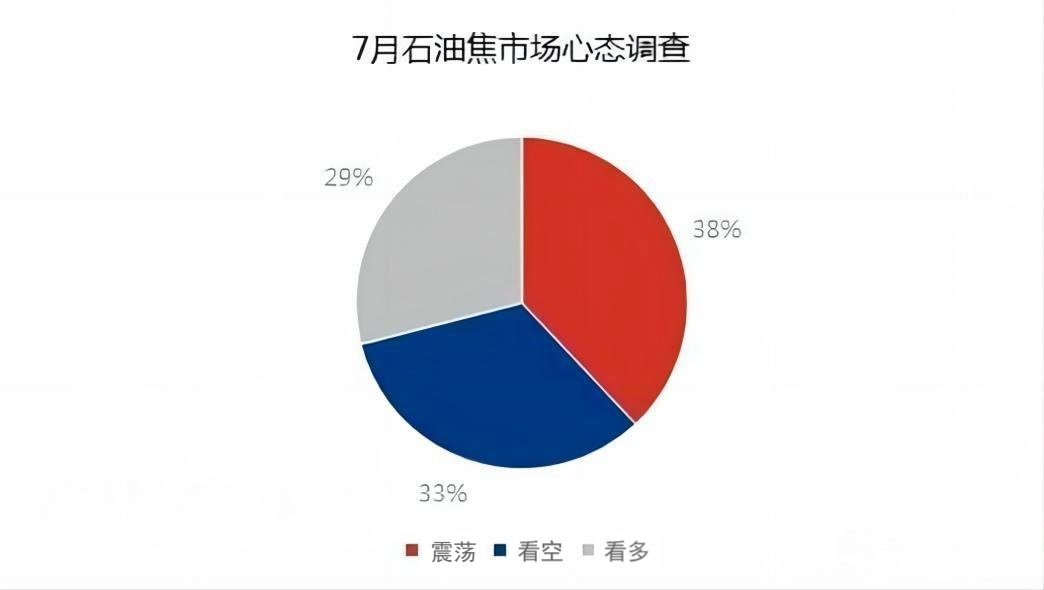

7月国内部分前期检修炼厂陆续复产出焦,进口石油焦港口现货去库速度稍有放缓,石油焦整体供应较为充裕。需求端市场表现两极走势显明,生产企业谨慎入市,石油焦市场多以弱稳运行。预计低硫焦价格区间在2200-3000元/吨,中硫焦价格区间在1500-2500元/吨,高硫焦价格区间在900-1600元/吨。

欢迎随时联系我们,获取有关石油焦市场的进一步信息。我们的团队致力于为您提供深度见解和根据您的需求量身定制的帮助。无论您对产品规格、市场趋势还是定价有何疑问,我们都会竭诚为您解答。

没有找到相关结果

0 个回复